Menos de 1/3 das marcas conseguiram crescer na preferência dos varejistas

É o que aponta levantamento de SA Varejo. Saiba como esse grupo venceu as adversidades do mercado

Com a economia indo bem ou não, sempre há marcas que ganham maior espaço na preferência do varejo nacional. Pesquisa da SA Varejo com 3.118varejistas de todo o Brasil indica que, das 476 marcas de bens de consumo classificadas neste ano, 30,5% delas driblaram as dificuldades do cenário econômico e cresceram mais de 1 ponto percentual em share of mind na média dos últimos quatro anos. Alberto Serrentino, consultor de varejo e fundador da Varese Retail , explica que os reflexos da crise não afetam todas as categorias de maneira homogênea. Naquelas em que a força das marcas tem forte peso nas decisões dos consumidores, a tendência é de que o público não abandone tão facilmente as suas preferidas. Já nas categorias em que a lealdade é menor, as pessoas tendem a trocar de marca em momentos de dificuldade, o que pode ou não ser algo passageiro. “O desempenho em cenários de oscilação de demanda depende muito do momento da marca, do posicionamento, da resiliência dela, do grau de lealdade dos consumidores e da capacidade de interpretação do cenário”, analisa Serrentino.

Líderes x Intermediárias

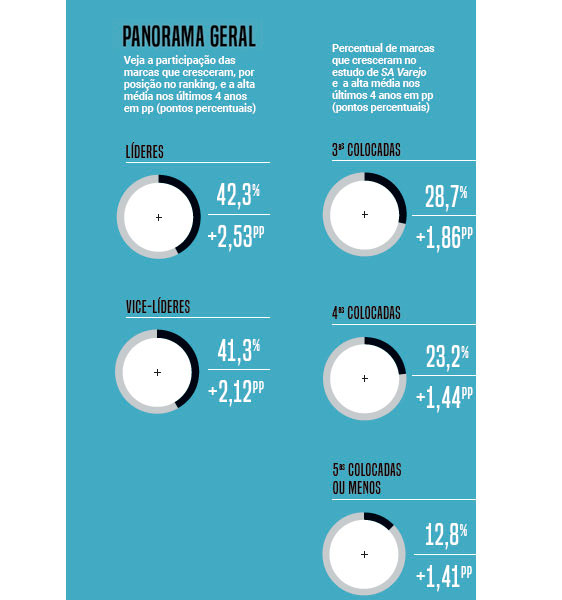

Segundo a pesquisa de SA Varejo, entre as líderes, 42,3% cresceram e, no grupo das vices, 41,3%. Elas tiveram alta média de 2,53 pp e 2,12 pp nos últimos quatro anos, índices superiores aos das posicionadas abaixo da terceira colocação. Algumas dessas marcas com posição de liderança podem ter se beneficiado do avanço dos atacarejos. Para Serrentino, da Varese Retail, a base de sustentação do formato são as marcas líderes, diferentemente do modelo de hard discount europeu, em que as marcas próprias têm maior espaço. A força do cash & carry, diz o especialista, está em alta eficiência operacional e baixo custo, o que permite comercializar por preços competitivos produtos que são referência em qualidade para o consumidor.

Edson Machado, professor de processos e especialista em varejo do Ibmec SP, acredita que as marcas intermediárias são mais sensíveis a oscilações de mercado. Seus fabricantes, em geral, são empresas que dependem de decisões mais rápidas e criativas para obter resultados em um mercado competitivo. Já Simone Terra, CEO da STerra Soluções Estratégicas , pondera que as líderes também estão suscetíveis a oscilações em tempos de crise. Afinal, com o orçamento mais curto, muitos shoppers migram para outras opções – a própria pesquisa da SA Varejo mostra que, apesar de diversas marcas líderes terem crescido, muitas outras perderam share of mind no varejo, o que reforça a complexidade do mercado atual. Segundo a consultora, as marcas que não sofreram são as que souberam trabalhar em cima das tendências de mercado, inovando e melhorando sensivelmente a estratégia comercial e de trade marketing. “O consumidor está cada vez mais maduro e já aprendeu que não vale a pena economizar adquirindo marca que não vale a pena”, ressalta ela. Já em relação às intermediárias, a CEO da STerra acredita que a profissionalização das empresas, os investimentos em inovação e, novamente, os acertos na estratégia comercial e de trade marketing, fizeram com que certas marcas desse grupo se fortalecessem. Confira, a seguir, alguns exemplos de marcas que cresceram em índice de lembrança no levantamento de SA Varejo.

Os segredos de quem está em alta

Confira a seguir como cinco marcas conseguiram crescer na média dos últimos quatro anos. As iniciativas vão de ações no PDV a investimentos em canais digitais

Linea

Categoria: Adoçante

Fabricante: Linea Alimentos

Alta média do share of mind nos últimos quatro anos: 1,61 pp

Quem explica: Wilton Oliveira

Cargo que ocupa: Diretor de vendas e trade marketing

“Lançamos 2 novas substâncias, Stevia em 2016 e Xilitol em 2018, ambas saudáveis, com apelo junto aos consumidores e valor agregado para categoria de adoçantes. Além disso, realizamos esforços de alinhamento de margens entre os varejistas, por meio de competitividade no preço de ponta, ao mesmo tempo entregando margens saudáveis aos varejistas. Também intensificamos nossos esforços para aumentar o nível de serviço, por meio da qualificação e aumento de nossa força de vendas, assim como do time de execução no PDV. Este ano estamos focados em melhorar nossa logística, para garantir as expectativas e necessidades dos varejistas. Expandimos nossa atuação para mais canais, sempre com uma política comercial adequada que possibilita a complementariedade dos canais e não a canibalização, mesmo que isso signifique sacrificar a oportunidade de captura de volume. Também buscamos ganhos internos de eficiência, já que não foi possível repassar aos preços dos produtos os aumentos de custos que tivemos. Melhoramos nosso lead time e nível de serviço, já que o cenário econômico diminuiu o nível de estoque de nossos clientes. Iniciamos também nosso programa de excelência de distribuidores, chamado Clube Linea, com foco no desenvolvimento de nossos distribuidores que são responsáveis pelo atendimento de uma parcela significativa de nossos clientes varejistas. Crescemos dois dígitos em vendas neste período todos os anos, mesmo com o cenário econômico adverso. Mas temos o desafio de ampliar nossa presença em número de PDVs, por exemplo, da Sucralose, que atualmente já é a 2ª maior no mercado de adoçantes em valor, mas presente em apenas 12% dos PDVs do Brasil.”

Liza

Categoria: Óleos especiais

Fabricante: Cargill

Alta média do share of mind nos últimos quatro anos: 6,10 pp

Quem explica: Tatiana Zambon

Cargo que ocupa: Diretora de produtos de consumo

“Acredito que essa preferência dos varejistas seja fruto do nível de serviço e entrega, não só de Liza , mas da Cargill a seus clientes. Falando especificamente de óleos especiais, o giro acima da média de Liza é resultado direto de nosso investimento em mídia e em ações promocionais, como a campanha de Óleos Especiais em 2017/2018, que mostrou a versatilidade do uso do produto em receitas e reforçou os benefícios de cada semente para a saúde. Esse esforço gera conhecimento para a categoria. Mesmo diante de um cenário desfavorável, Liza cresceu, no longo prazo, em volume, enquanto o mercado caiu -1,3%. Agora, no curto prazo, o crescimento acelera 7,4% no primeiro mês de 2019 (Nielsen Retail Index Jan’19).”

Tixan Ypê

Categoria: Detergente em pó para roupas

Fabricante: Química Amparo (Ypê)

Alta média do share of mind nos últimos quatro anos: 3,89 pp

Quem explica: Mariane Jeremias

Cargo que ocupa: Gerente de marketing da categoria Roupas

“Com base no entendimento do consumidor, desenvolvemos um produto que oferece a limpeza ideal para a lavagem das roupas do dia a dia por um preço justo, além de oferecer versões para diferentes públicos. O portfólio de Tixan Ypê conta com investimento em pesquisa constante para aprimorar sua fórmula, o que contribui para o reconhecimento da consumidora. Hoje, Tixan Ypê está posicionada entre as mais vendidas do Brasil. O cenário econômico dos últimos anos fez com que ela ficasse ainda mais atenta e passasse a valorizar uma boa relação custo x benefício. Com inovações e modernizações no portfólio, potencializamos a percepção de valor agregado da marca.”

Gillette

Categoria: Aparelho de barbear não descartável

Fabricante: P&G

Alta média do share of mind nos últimos quatro anos: 4,73 pp

Quem explica: Fernando Bueno

Cargo que ocupa: Gerente de marketing

“O crescimento de Gillette reflete um novo comportamento do homem com o autocuidado. Segundo pesquisa encomendada pela P&G , oito a cada dez homens brasileiros fazem a barba, sendo que a frequência é de 3,2 vezes na semana. Gillette busca se aproximar dos consumidores por meio de ativações, como o lançamento do primeiro reality show de League of Legends para preparar os próximos jogadores do cenário gamer no Brasil, e a Gillette eSports Arena em São Paulo, um espaço criado para os fãs dos esportes eletrônicos com palestras, aulas e atrações totalmente gratuitas. Em estudo realizado pela P&G, 70% dos shoppers tendem a se esquecer de produtos para barbear se não forem lembrados nas lojas. A sinalização frequente desses itens é essencial. Por isso, Gillette investe constantemente em ações no PDV em parceria com varejistas, o que aumenta nossa presença nas lojas.”

Downy

Categoria: Amaciante de roupas

Fabricante: P&G

Alta média do share of mind nos últimos quatro anos: 3,52 pp

Quem explica: Ana Victoria Sanchez

Cargo que ocupa: Responsável pelo marketing de Downy

“ Downy procura oferecer um portfólio que atende as diferentes necessidades do consumidor, como a proteção de maus odores ou opções de tamanhos, que trazem maior economia por lavagem. O último lançamento da marca, o Downy Sport, foi criado para atender a demanda dos consumidores que sentiam falta de um produto específico para o tecido esportivo, que requer cuidados especiais. A marca conquistou recentemente a vice-liderança de amaciantes aqui no Brasil. Enquanto a categoria de amaciantes cresceu 6% em valor versus o ano anterior, Downy cresceu 17%. Mais recentemente, a marca está investindo em uma nova campanha.”